Lesezeit: ca. 6-8 Minuten; G-GF Versorgung.

Unsere Geschäftsführerversorgung: mit dem Hebel der betrieblichen Altersversorgung

Ein Gastbeitrag einer Gesellschafter-Geschäftsführerin, Mandantin von Norman Schlehr & Team

Als Gesellschafter-Geschäftsführerin bzw. Gesellschafter-Geschäftsführer stehen wir täglich vor denselben Herausforderungen, die viele unserer Kolleginnen und Kollegen nur zu gut kennen: Entscheidungen unter Zeitdruck, Verantwortung für Mitarbeiterinnen und Mitarbeiter, Finanzen, Strategie, Liquidität und das ständige Balancieren zwischen Wachstum und Sicherheit.

Zwischen all diesen Aufgaben bleibt oft kaum Raum für ein Thema, das uns eigentlich am meisten betrifft, unsere eigene Altersversorgung.

Nach dem Beginn meiner Zusammenarbeit mit Norman Schlehr und seinem Team und der Realisierung meiner persönlichen Finanzstruktur wurde ich gebeten, meine Eindrücke und Erkenntnisse mit Ihnen zu teilen. Ich tue dies gerne, nicht als Werbung, sondern als ehrlichen Erfahrungsbericht. Denn viele GGF stehen genau dort, wo ich vor einiger Zeit stand: mitten im operativen Geschäft, mit voller Verantwortung und mit vermutlich klarer Struktur für die eigene Absicherung.

💼 Zwischen Verantwortung, Zeitdruck und Weitblick

Der Alltag als Unternehmerin oder Unternehmer ist geprägt von Entscheidungen, Risiken und Chancen. Dabei stehen stets das Unternehmen und die Mitarbeitenden im Fokus.

Was oft zu kurz kommt, ist die eigene finanzielle Absicherung, also die Frage, wie wir als Gesellschafter Geschäftsführung unsere persönliche Zukunft aktiv gestalten.

Als Firmeninhaber mit operativen Aufgaben haben wir oft Einzellösungen aus verschiedene Versicherungen, auch Fonds oder Immobilien, aber keine durchdachte Struktur, die unsere spezielle Position als GGF berücksichtigt. Und genau hier setzte die Beratung von Norman Schlehr mit einem klaren Ziel an:

👉 Anteilige Firmengelder gezielt in persönliches Vermögen umwandeln, steuerlich begünstigt, rechtssicher und planbar.

„Was wir Unternehmerinnen und Unternehmer oft übersehen: Wir investieren täglich in unser Unternehmen – aber selten in uns selbst. Die bAV ist der Hebel, der beides intelligent verbindet.“

🏁 Der Einstieg: Investmentgebundene Direktversicherung

Mein erster Schritt war die Verbesserung meiner investmentgebundene Direktversicherung, wirkungsvoll und steuerlich optimal nutzbar.

Dieses Modell bietet mir einen klaren Einstieg, um Steuervorteile sofort zu realisieren, ohne zwangsweise auf Renditechancen zu verzichten.

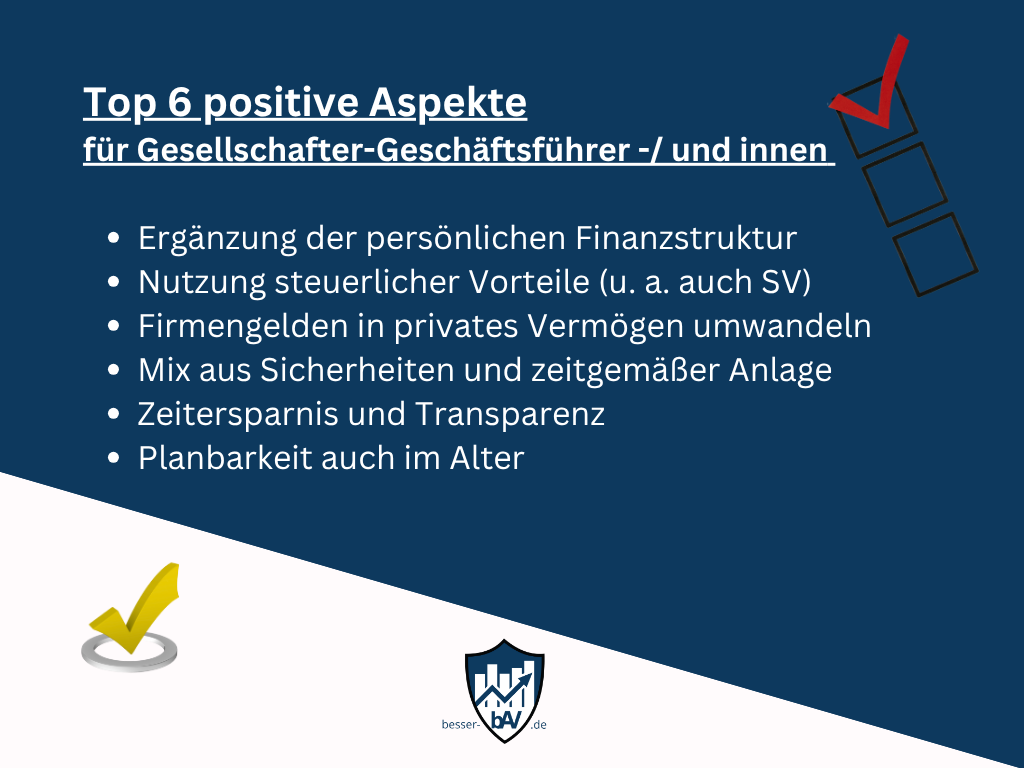

💡 Vorteile im Überblick

✅ Bis zu 8 % der Beitragsbemessungsgrenze der Rentenversicherung (§ 3.63 EStG) können steuer- und sozialabgabenfrei umgewandelt werden.

✅ Im Jahr 2026 entspricht das 8.112 € p.a. bzw. 676 € monatlich.

✅ Diese Beiträge werden direkt aus dem Unternehmen in meine persönliche Versorgung geleitet, aus Firmengeldern wird persönliches Vermögen.

✅ Der Mix aus Garantie und Investment sorgt für Stabilität und Wachstum.

✅ Die Integration in unsere bestehende Finanzstruktur erfolgte reibungslos und zeiteffizient.

„Ich hätten nie gedacht, dass sich so unkompliziert steueroptimiert starten lässt. Die Direktversicherung war für mich der erste konkrete Schritt, aktiv Unternehmenskapital in private Vorsorge zu überführen.“

💡 Mythos: „Ich habe nur ein kleines Unternehmen, das geht bei mir nicht.“

Ein häufiger Irrtum, den viele GGF kennen:

„Mit einer kleinen GmbH, vielleicht ein oder zwei Angestellten, lohnt sich eine bAV doch gar nicht.“

Das ist falsch.

Auch kleine Unternehmen können die Direktversicherung oder Unterstützungskasse problemlos nutzen.

Die gesetzlichen Regelungen unterscheiden nicht nach Unternehmensgröße.

Wir haben selbst erfahren, dass auch in einer kleinen GmbH Firmengelder planbar in persönliches Vermögen überführt werden können – steuerlich sauber, wirtschaftlich sinnvoll und nachhaltig wirksam.

Gerade in kleineren Strukturen ist der Effekt besonders deutlich:

💬 Liquidität bleibt im Unternehmen, während gleichzeitig privates Kapital aufgebaut wird.

Die Einrichtung einer betrieblichen Altersversorgung: Die häufigsten Fehler

1. Betriebliche Altersversorgung ist reine Angelegenheit der Verwaltung

Obwohl die betriebliche Altersversorgung oft in der Personalabteilung verankert ist, darf die Bedeutung für die Unternehmensführung nicht unterschätzt werden. Denn die betriebliche Altersversorgung beeinflusst nicht nur die Mitarbeiterbindung und -motivation, sondern auch das Unternehmen insgesamt. Eine sorgfältig geplante betriebliche Altersvorsorge kann sich positiv auf die Bilanz des Unternehmens auswirken.

Daher sollten Teile der Geschäftsführung frühzeitig in den Entscheidungsprozess involviert werden und gemeinsam mit der Personalabteilung und dem Finanzbereich, unterstützt von bAV-Beratern, die bestmögliche Lösung erarbeitet werden. Dabei geht es nicht nur darum, den richtigen Durchführungsweg zu wählen, sondern auch um die gezielte Förderung gewünschter Unternehmensprozesse.

Nur wenn alle Abteilungen an einem Strang ziehen und ihre Expertise einbringen, können alle Vorzüge der betrieblichen Altersversorgung genutzt werden. Eine erfolgreiche Umsetzung der betrieblichen Altersversorgung im Unternehmen erfordert daher eine essenzielle Zusammenarbeit zwischen Finanz- und Personalabteilung, eingerichtet mit der Unternehmensführung.

2. Zu geringe Angebotsauswahl bei der ersten Installation

Wenn Sie sich für eine betriebliche Altersversorgung (bAV) für Ihr Unternehmen entscheiden, stehen Ihnen zwei Optionen zur Wahl: Ausschließlichkeitsvertreter und Makler. Beide Varianten haben Vor- und Nachteile, die es zu berücksichtigen gilt, um die beste Wahl zu treffen. Ausschließlichkeitsvertreter sind in der Regel Vertriebsbeauftragte oder Vermittler eines Versicherungsunternehmens, die nur Produkte eines bestimmten Anbieters vertreten. Obwohl ihre Produktauswahl begrenzt ist, können sie dank ihres Fachwissens bei der Produktauswahl helfen. Makler bieten hingegen mehr Flexibilität und Auswahlmöglichkeiten. Sie arbeiten mit verschiedenen Versicherungsunternehmen zusammen und können daher eine breitere Palette an Produkten anbieten, um das beste für Ihre Mitarbeiter auszuwählen. Exemplarisch sind hier die Möglichkeiten der Direktversicherung, Direktzusage, Pensionsfonds oder Unterstützungskasse zu nennen.

Es ist wichtig, dass Unternehmen die Vor- und Nachteile beider Optionen verstehen und abwägen, um sicherzustellen, dass die Mitarbeiter das beste Vorsorgeprodukt erhalten.

3. Unpassende Beraterseite

Vermeiden Sie Risiken bei der Auswahl eines Beraterunternehmens für die betriebliche Altersvorsorge.

Der Blick über den Tellerrand bei der Auswahl eines Partners ist entscheidend, wenn es darum geht, Risiken zu vermeiden. Eine betriebliche Vorsorge ist ein wichtiger Bestandteil des Unternehmenserfolgs und muss daher sorgfältig gewählt werden. Bei der Suche nach dem richtigen Berater sollten Unternehmen vor allem auf folgende Faktoren achten: Wo liegt der Tätigkeitsschwerpunkt des Beraters: Überwiegend Unternehmen oder Endkunden? Welche Qualifikation und Referenzen hat das Beratungsunternehmen in Bezug auf die bAV? Wie lange ist die Beratung bereits am Markt aktiv? Diese Fragen können helfen, ein geeignetes Beratungsunternehmen zu finden. Ein professioneller Beratungsprozess beinhaltet mindestens die Bestandteile, der ist-Analyse, der Bedarfsanalyse, die konzeptionelle Erstellung einer Lösung und der Pflege der Kunden- und Beratungsprozesse im Arbeitsalltag.

Es lohnt sich außerdem, den Blick über den Tellerrand zu werfen und nicht automatisch den bisherigen Firmenversicherer oder Bank für Fuhrpark oder Betriebshaftpflicht zu wählen. Es kann sein, dass es andere Anbieter gibt, die bessere Konditionen anbieten oder innovative Lösungen, um Ihr Unternehmen noch erfolgreicher zu machen. Viele Unternehmen entscheiden sich für einen externen Partner, der über Erfahrung im Bereich der betrieblichen Altersvorsorge sowie über umfassendes Wissen über den Markt verfügt. So können wertvolle Zeit und Kosten gespart werden.

4. Mangelnde Aufmerksamkeit an wichtigen Arbeitnehmerinteressen

Transparenz, Garantien, Investmentbeteiligung und Arbeitgeberbeteiligungen: Die wichtigsten Interessen von Arbeitnehmer*Innen bei der bAV.

Eine sichere Altersvorsorge ist ein wichtiges Anliegen von Arbeitnehmer*Innen. Sie möchten, dass ihr Kapital auch im Alter zur Verfügung steht und sie finanziell abgesichert sind. Daher spielen Garantien und Investmentbeteiligungen eine entscheidende Rolle bei der betrieblichen Altersversorgung (bAV). Hier geht es vor allem darum, die Zinsen am Kapitalmarkt zu schützen und ein angemessenes Garantieniveau zu gewährleisten.

Laut aktuellen Studien und Befragungen legen Mitarbeiter*Innen besonderen Wert auf Transparenz, Garantien, Investmentbestandteile und Kosten respektive Arbeitgeberbeteiligungen bei der bAV. Für Versicherungsunternehmen stellt dies jedoch eine Herausforderung dar: Um den Angestellten die bestmögliche Absicherung im Alter zu gewährleisten, müssen neue Produkte entwickelt werden, die flexibel in Bezug auf Garantieniveau sind und trotzdem hohe Investitionsmöglichkeiten abbilden. Nur so kann erreicht werden, dass die Mitarbeiter*Innen auch tatsächlich im Alter über ein angemessenes Guthaben verfügt. Um den Mitarbeitern Schutz und Sicherheit zu geben, müssen Versicherungsunternehmen daher sowohl monetäre als auch nicht-monetäre Faktoren berücksichtigen. Dadurch können Unternehmen den Bedürfnissen ihrer Mitarbeiter entgegenkommen und ihnen eine solide Grundlage für die Altersversorgung bieten. Dies erfordert jedoch Investition in technische Lösungsansätze, um den Kosteneffektivität zu erhöhen und gleichzeitig die Flexibilität zu gewährleisten.

5. „Alle dürfen machen, was sie wollen.“ Fehlende Versorgunsordung oder fehlendes Kollektiv

Als Unternehmerin ist es wichtig, dass Mitarbeiterinnen die bestmögliche betriebliche Vorsorge erhalten. Dafür gibt es grundsätzlich zwei Möglichkeiten: Entweder man lässt jeden Mitarbeiter*Innen seinen Anbieter für eine Direktversicherung wählen oder das Unternehmen gibt ein Versicherungsunternehmen als Arbeitgeber vor. Letzteres ist unter anderem der Prüfung und Kontrolle des Unternehmens geschuldet und bietet einige Haftungsvorteile.

Doch was viele Unternehmen nicht wissen: Auch bei vorgegebenen Lösungen kann Individualität berücksichtigt werden. Dazu gehören zum Beispiel verschiedene Altersstufen, unterschiedlichste Risikobereitschaften und auch Chancenorientierung sowie Sicherheit. Wichtig ist, dass die Bedürfnisse und Wünsche der Mitarbeiter*Innen berücksichtigt werden, damit sie optimal abgesichert sind, dabei das Unternehmen aber keine überflüssigen Risiken eingeht. Doch warum ist es wichtig, eine Versorgungsordnung zu haben? Zum einen schafft sie Transparenz und Sicherheit für die Mitarbeiter. Sie wissen genau, welche Leistungen ihnen im Ernstfall zustehen. Zum anderen kann durch eine Bündelung der verschiedenen Versicherungen der administrative Arbeitsaufwand innerhalb des Unternehmens reduziert werden.

6. Mitarbeiter*Innen-Bindung und Attraktivität hat nachgelagerte Bedeutung

Warum Investitionen in betriebliche Vorsorge ein Muss sind:

Wenn Unternehmen daran interessiert sind, ihre Attraktivität auf dem Arbeitsmarkt zu erhöhen, müssen sie über die Minimum-Standards hinaus gehen. Eine betriebliche Vorsorge ist ein wichtiger Teil davon. Durch die Einführung einer solchen können Unternehmen nicht nur einen effektiven Beitrag zur finanziellen Sicherung und Absicherung ihrer Mitarbeitenden leisten, sondern sich auch als verantwortungsbewusstes Unternehmen positionieren. Außerdem kann es helfen, neue Bewerber*Innen anzulocken und bestehende Mitarbeitende zu motivieren. Eine betriebliche Vorsorge zeigt den Angestellten, dass das Unternehmen an ihnen interessiert ist und bereit ist, in ihre Zukunft zu investieren. Dies führt oft zu mehr Motivation und Loyalität gegenüber dem Unternehmen.

Ein weiterer positiver Nebeneffekt einer betrieblichen Vorsorge ist, dass es als einzigartige Leistung hervorgehoben werden kann. So kann es beim Recruiting helfen, bessere Talente anzuwerben und die Marke des Unternehmens aufzubauen.

Für Unternehmen ist es daher wichtig, in die betriebliche Vorsorge zu investieren. Aus der Sicht der Mitarbeiter*Innen bedeutet dies finanzielle Sicherheit im Ruhestand und mehr Motivation am Arbeitsplatz; für das Unternehmen entsteht ein positives Image und Zugang zu hochwertigen Talenten. Es ist also klar: Investitionen in die bAV lohnen sich!

Warum betriebliche Altersvorsorge?

Sozialversicherungspflichtige Angestellte profitieren Dank des deutschen Rentenversicherungssystems von der gesetzlichen Altersrente. Sicher ist aber, dass die gesetzliche Rente für viele Menschen im Alter nicht ausreichen wird, den aus dem Erwerbsleben gewohnten Lebensstandard halten zu können. Daher ist eine zusätzliche private Vorsorge unausweichlich. Teil einer solchen Vorsorge-Strategie sollte für Angestellte die betriebliche Altersvorsorge sein. Wie diese funktioniert und welche Vorteile sie für Arbeitgeber*innen und Arbeitnehmer*innen bietet, erfahren Sie hier.

Employer Branding und Arbeitgeberattraktivität durch betriebliche Altersvorsorge steigern

Eine betrieblichen Altersversorgung für Mitarbeiter*innen bietet Unternehmen Wettbewerbsvorteile in der Personalpolitik. Dabei geht es nicht nur um die Gewinnung von Fach- und Führungskräften, Unternehmen, die eine bAV anbieten, können ihre Mitarbeiter*innen auch länger halten. Das Vorhandensein einer betrieblichen Vorsorge für den Ruhestand, den Fall der Invalidität oder der Hinterbliebenen wird inzwischen auch in kleinen und mittelständigen Unternehmen (KMU) von der Mehrzahl der Angestellten gewünscht.

Als Unternehmen oder Selbstständige möchten Sie bei Betriebsrente eigenständig für Ihre Mitarbeiter*Innen einführen? Unsere Checkliste steht Ihnen zum Download bereit. -> Hier geht es zum Download Ihrer bAV-Checkliste.

Das sind wir: Als Experten für betriebliche Altersvorsorge unterstützen Norman Schlehr und sein Team Unternehmen des deutschen Mittelstands der Größenordnungen 100 – 750 Mitarbeiter*innen in der Planung und Realisierung eigener Betriebsrenten sowie der Vorsorge im Bereich der Geschäftsführungen. Dadurch erreicht unsere Mandantschaft eine spürbare und meistens kostenneutrale Stärkung ihrer Arbeitgebermarke und eine Steigerung des sozialen Unternehmensimages. Es verlängern sich die Stehzeiten Ihrer Mitarbeiter*innen und Sie erreichen Vorteile in der zukünftigen Personalgewinnung. Direkte und indirekte Kostenvorteile bilden ebenfalls einen sehr positiven Effekt auf Ihr Unternehmen.

![]() Sie möchten mehr über die betriebliche Altersvorsorge erfahren oder eine mögliche individuelle Installation der bAV in Ihrem Unternehmen? Gerne stehen wir Ihnen für Ihre Anliegen zur Verfügung. Treten Sie einfach mit uns digital oder persönlich in den Kontakt. -> Hier geht es zum Kontaktformular.

Sie möchten mehr über die betriebliche Altersvorsorge erfahren oder eine mögliche individuelle Installation der bAV in Ihrem Unternehmen? Gerne stehen wir Ihnen für Ihre Anliegen zur Verfügung. Treten Sie einfach mit uns digital oder persönlich in den Kontakt. -> Hier geht es zum Kontaktformular.

Sie möchten Ihr Unternehmen in der betrieblichen Altersversorgung weiter ausbauen und Ihre Mitarbeitenden*innen noch mehr begeistern? Dann sind wir der richtige Partner an Ihrer Seite. Folgen Sie uns gerne auf den gängigen Social Media-Kanälen. Gerne stehen wir Ihnen für erste individuelle Fragen mit einem digitalen oder persönlichen Erstgespräch zur Seite.

Sie möchten Ihr Unternehmen in der betrieblichen Altersversorgung weiter ausbauen und Ihre Mitarbeitenden*innen noch mehr begeistern? Dann sind wir der richtige Partner an Ihrer Seite. Folgen Sie uns gerne auf den gängigen Social Media-Kanälen. Gerne stehen wir Ihnen für erste individuelle Fragen mit einem digitalen oder persönlichen Erstgespräch zur Seite.

Rechtlicher Hinweis: Unser Team informiert auf besser-bAV.de praxisnah über Änderungen innerhalb der betrieblichen Altersversorgung für Unternehmen und bAV-Verantwortliche. Wir möchten Sie damit in Ihrer Unternehmensführung unterstützen. Bei diesen Publikationen handelt es sich um keine Kaufempfehlung oder Beratung. Eine individuelle und konzeptionelle Beratung Ihres Unternehmens ist durch keine Presseveröffentlichung zu ersetzen.

PS, denken Sie daran: Begeisterte Mitarbeitende verbleiben länger im Unternehmen und empfehlen Sie auf der Suche nach weiteren qualifizierten Mitarbeiter*innen gerne im eigenen Umfeld. Dies spart Ihnen Kosten und verstärkt Ihr positives Unternehmensimage. Etwas besseres kann Ihnen nicht passieren.

Ihr besser Team von besser-bAV aus Hannover

Quellen:

Hinterlasse einen Kommentar